Verfassungsrechtliche Bedenken zur Grundsteuerreform

Februar 2023

Sehr geehrte Mandanten,

wie Sie sicherlich bereits aus der Presse entnehmen konnten, werden von einigen Stellen (z. B. Haus & Grund, Bund der Steuerzahler, einzelne Verfassungsrechtler) verfassungsrechtliche Bedenken hinsichtlich der Grundsteuerreform geäußert.

Da wir diese inhaltlich nicht abschließend beurteilen, ebenso wenig die Erfolgsaussichten final abschätzen können, stellen wir Ihnen frei, ggf. selbst ein Rechtsbehelfsverfahren zu führen. Alternativ hierzu können wir gegen Einzelbeauftragung für Sie tätig werden, die Gebühr hierfür beträgt 150,00 EUR zzgl. USt je Stunde.

Im Kern geht es um zwei Probleme bei der neuen Grundsteuer:

- Die Einbeziehung der Bodenrichtwerte ohne die Möglichkeit des Nachweises eines niedrigeren Wertes für das eigene Grundstück, zudem stehen diese Richtwerte in der Kritik zu ungenau und daher nicht zur Wertfindung geeignet zu sein – insbesondere in Baden-Württemberg wird diesbezüglich Kritik laut.

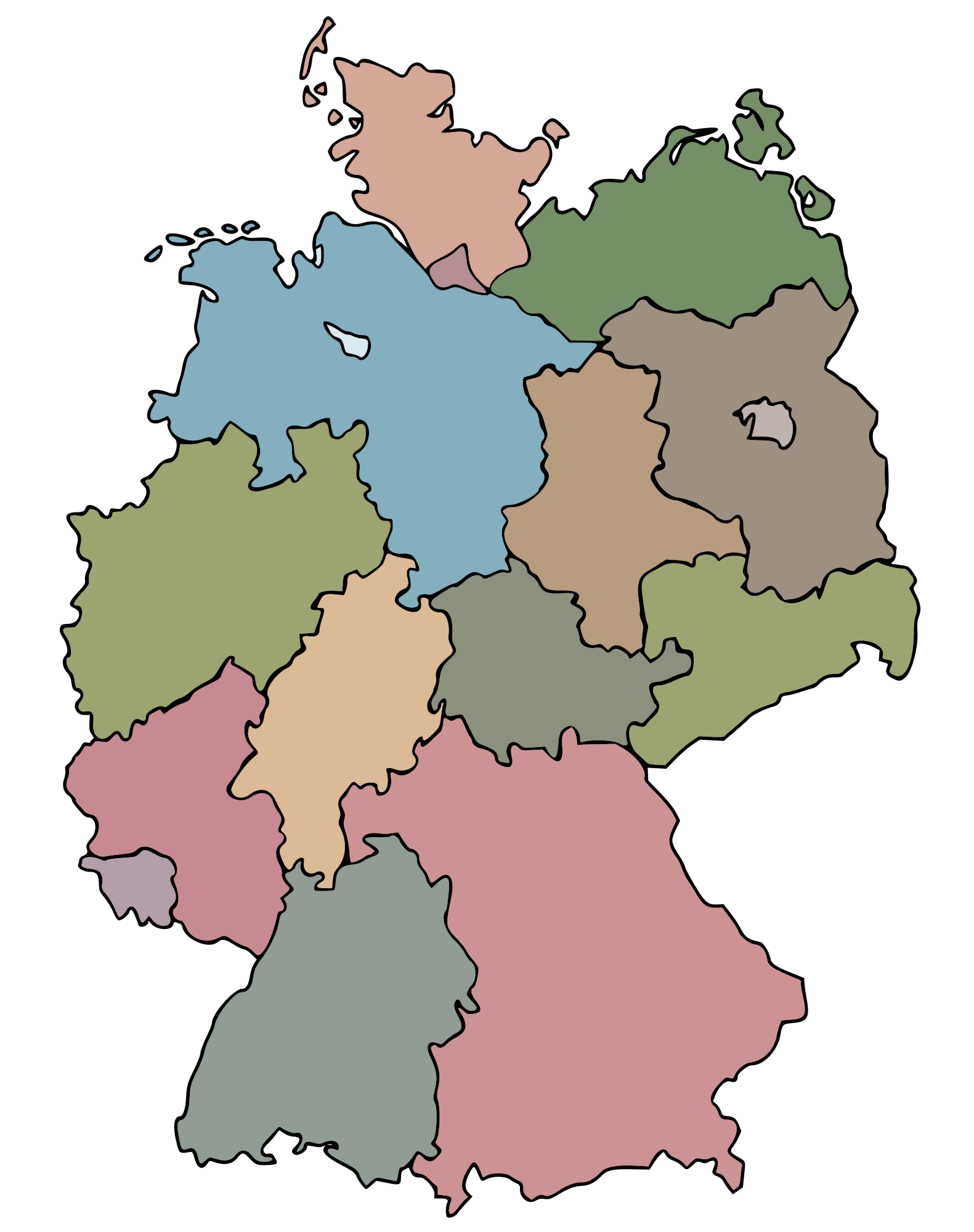

- Die unterschiedlichen Modelle der einzelnen Bundesländer und der damit einhergehenden fehlenden gleichheitsgerechte Bewertung.

Aktuell besteht seitens der Finanzbehörden nicht die Absicht, die Bescheide unter einem Vorläufigkeitsvermerk zu erlassen, dies führt dazu, dass jeder Bescheid mit Einspruch anzufechten wäre. Inwieweit der Einspruch dann auch begründet ist und das Finanzamt ggf. eine Verfahrensruhe bis zur Entscheidung durch ein Gericht zulässt, kann nur im Einzelfall beurteilt werden. Im Falle einer Einspruchsentscheidung wäre dann auch (kostenpflichtige) Klage vor dem Finanzgericht zu erheben.

Unwahrscheinlich ist, dass die Grundsteuer gänzlich abgeschafft wird, da sie eine wichtige Einnahmequelle für die Gemeinde ist. Da bei einer Verfassungswidrigkeit damit zu rechnen ist, dass die gesamte Berechnung Grundsteuer erneut reformiert wird, würde es auch zu einer erneuten Berechnung bisher fehlerhafter Bescheide kommen.

Ferner bietet der § 222 BewG die Möglichkeit einer Korrektur des Grundsteuerwertes (Wertfortschreibung), auch nach Ablauf der Rechtsbehelfsfrist, sofern der Wert um mehr als 15.000 EUR nach unten oder nach oben abweicht. Im Rahmen eines Einspruchsverfahrens ist auch immer die Möglichkeit der Verböserung gegeben, d. h. sollten die Werte einzelner Grundstücke zu gering sein, kann sich der Wert auch erhöhen, wenn ein neues Bewertungsverfahren angewandt wird.

Um die Bescheide aktuell recht lange offen zu halten, sind derzeit noch nicht genügend Argumente gegeben (z. B. Klagen vor dem BFH, oder dem Verfassungsgericht), so dass damit zu rechnen sein wird, dass die Einspruchsverfahren möglichst schnell als unbegründet abgelehnt werden. In dem Fall bleibt nur der Klageweg offen, da die Gemeinden nicht auf die Einnahmen verzichten werden. Sollte im Laufe der Verfahren festgestellt werden, dass es einer Überarbeitung des bisherigen Rechts bedarf, wird dies wohl flächendeckend eingeführt werden. Sollte die Reform jedoch verfassungskonform sein, wäre die bisherige Berechnung auch nicht zu beanstanden.

Lassen Sie sich rechtzeitig zur Grundsteuer beraten!

Wie Sie sicherlich bereits durch Ihre Gemeinde oder die Medien erfahren haben, hat der Gesetzgeber die Aufgabe, die Berechnung Grundsteuer gesetzlich neu zu regeln. Hierzu tritt ab dem 01.01.2025 die Grundsteuerreform in Kraft.

Bis dahin sind die Grundsteuermessbeträge als Berechnungsgrundlage (Grundsteuerwert) neu zu ermitteln: eine Aufgabe, bei der man ohne professionelle Hilfe schnell ins Rudern geraten kann. Doch keine Sorge: Wir sind für Sie da.

"Die Erstellung und Einreichung der Steuererklärungen können wir für Sie übernehmen."

~ Ihr Team beim Steuerberaterbüro Zerhau · Gieseke · Sickel

Obacht: Fallstricke bei der Grundsteuerreform

Je nach Bundesland und Nutzung des Grundstücks sind ganz unterschiedliche Faktoren zu berücksichtigen: z.B. Lage, Grundstücksart, Wohnfläche, Nutzungsart und mehr.

Besonders wichtig: Da die Aufforderung zur Abgabe der Erklärung durch öffentliche Bekanntmachung erfolgte, sendet das Finanzamt keine separaten schriftlichen Aufforderungen aus!

Die Reform der Grundsteuer: Was Sie jetzt wissen müssen

Die neue Grundsteuer soll möglichst „aufkommensneutral“ gestaltet werden. Leider wird dies in einigen Fällen eine Erhöhung bedeuten.

Rundum aufgeklärt: Links und Infos zu Ihrem Bundesland

Modifiziertes Bodenwertmodell

Website mit mehr Infos

Flächenmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Wohnlagenmodell

Website mit mehr Infos

Flächen-Faktor-Modell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Flächen-Lage-Modell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell mit Abweichungen

Website mit mehr Infos

Bundesmodell mit Abweichungen

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Bundesmodell

Website mit mehr Infos

Klicken Sie auf das Symbol ⓘ für Ihr Bundesland.

Hamburg

Wohnlagenmodell

Baden-Württemberg

Modifiziertes Bodenwertmodell

Bayern

Flächenmodell

Sachsen

Bundesmodell mit Abweichungen

Hessen

Flächen-Faktor-Modell

Niedersachsen

Flächen-Lage-Modell

Nordrhein-Westfalen

Bundesmodell

Thüringen

Bundesmodell

Rheinland-Pfalz

Bundesmodell

Brandenburg

Bundesmodell

Berlin

Bundesmodell

Schleswig-Holstein

Bundesmodell

Bremen

Bundesmodell

Mecklenburg-Vorpommern

Bundesmodell

Sachsen-Anhalt

Bundesmodell

Saarland

Bundesmodell mit Abweichungen

Wir helfen: Ihre Steuererklärung zur Grundsteuerreform

Wenn Sie eine Erstellung der Steuererklärungen durch uns wünschen, können Sie das hier in Auftrag geben. Füllen Sie einfach das Formular aus. Wir fordern im Anschluss bei Ihnen schriftlich die benötigten Unterlagen an.

Sie können das Formular auch als PDF herunterladen, ausdrucken und unterschrieben per Post einschicken.

Welche Kosten entstehen für Sie?

Bitte haben Sie Verständnis dafür, dass wir die entstehenden Kosten noch nicht beziffern können, da wir den Aufwand - auch mangels Erfahrungswerten - nicht einschätzen können. Grundsätzlich richtet sich der Vergütungsanspruch nach der Steuerberatervergütungsverordnung.